12月5日下午,资深公募基金经理王鹏博士应邀来到新葡萄8883官网amg,为新葡萄8883官网amg金融专业硕士的同学们带来了“人工智能对股票投资的影响”主题讲座。本次讲座由新葡萄8883官网amg金融硕士项目学术负责人张宗新教授主持。

王鹏,经济学博士,资深公募基金经理。在上海发改委、万家基金、华泰柏瑞基金、国投瑞银基金工作经历。有15年公募基金投研经验,超过8年连续公开基金业绩。

首先,王老师回顾了人工智能和大模型的前世今生,展示了人工智能的发展图景。从深蓝计算机、阿尔法狗到ChatGPT,大模型在不断刷新人们对人工智能的认知。人工智能的本质是计算机利用大数据和算力来解决智能问题,实际上是计算机的应用,其存在着理论极限和物理极限:并非所有事物皆可计算,而运算速度受限于硬件、原子等物理条件,也难以达到人脑的思维速度。因此,王老师认为,投资人需要保持开放心态和好奇心,但不能无限夸大ChatGPT,其在短时间内无法取代人类。

接着,王老师用不确定性来串联人工智能和股票投资二者之间的联系。世界存在着大量的不确定性,但确定性(或决定论)是人类永恒的追求。海森堡不确定性原理、薛定谔的猫、BS公式分别在量子和期权定价领域体现不确定性的存在,而我们常常只能用概率来描述随机。在现实中,大量存在黑天鹅事件,概率分布常常尖峰肥尾。同时,蝴蝶效应和混沌理论也表明:确定性的模型也可能无法得出确定性的结果。此外,人具有的反身性也会产生明显的强化效果。

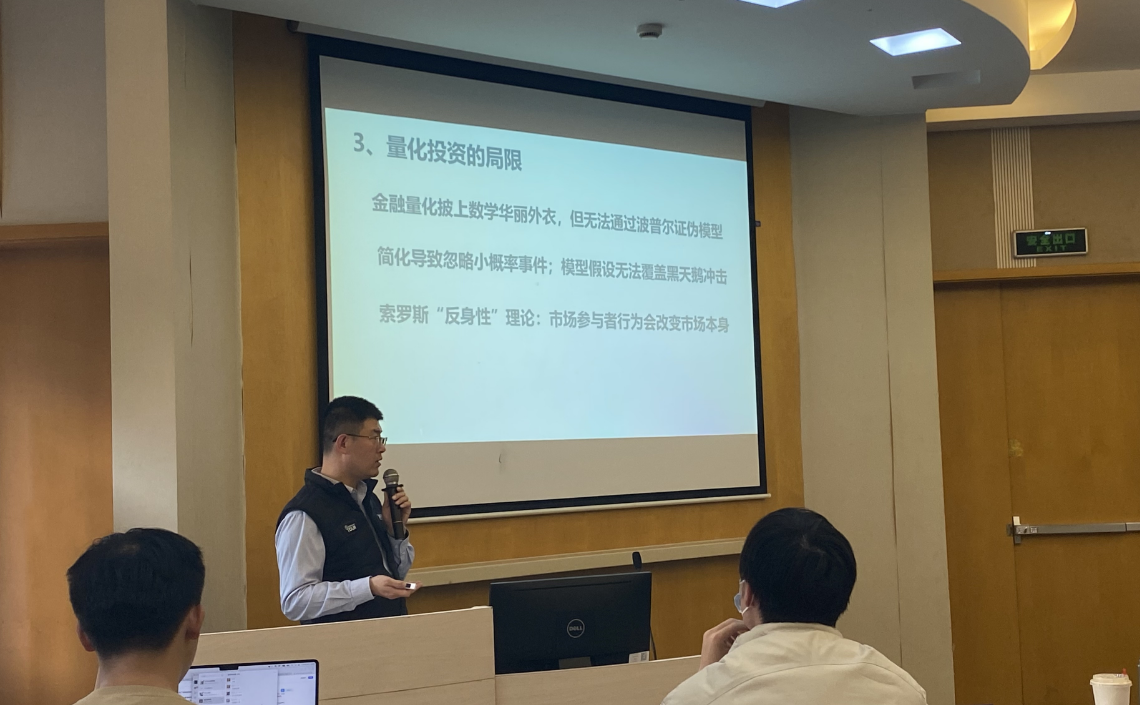

然后,王老师重点讲述了股票投资,股票投资的本质是短期投票机和长期称重机的结合。王老师通过恒大同时存在高杠杆和高分红预示爆雷和2008年金融危机大空头的案例,说明了投资需要兼备常识和逆向思维。同时,王老师以特斯拉和贵州茅台为例,说明了投资也需要有前瞻能力。此外,王老师指出,量化投资存在局限性,其模型假设无法覆盖黑天鹅的冲击。

最后,王老师总结道,我们需要有透过现象看本质的能力,通过不断学习、阅读、思考、实践,让自己成为不可被人工智能替代的人,提升常识储备和前瞻能力,来应对未来的挑战。

感谢王鹏博士的精彩分享!

撰稿人:王静之

修订人:缪炜

审核人:张宗新,朱宏飞

返回顶部

返回顶部